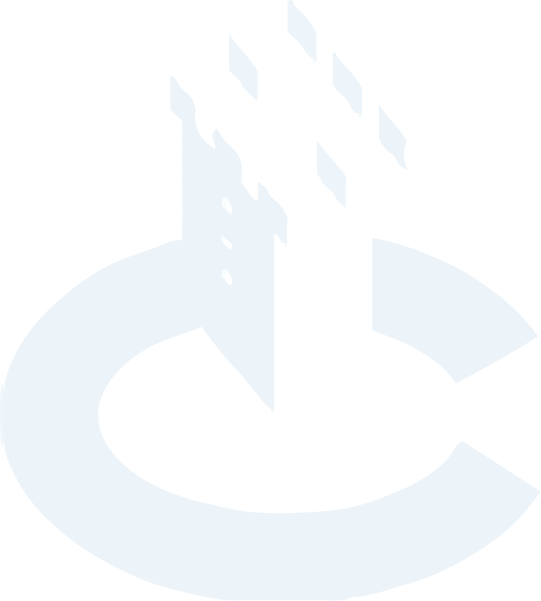

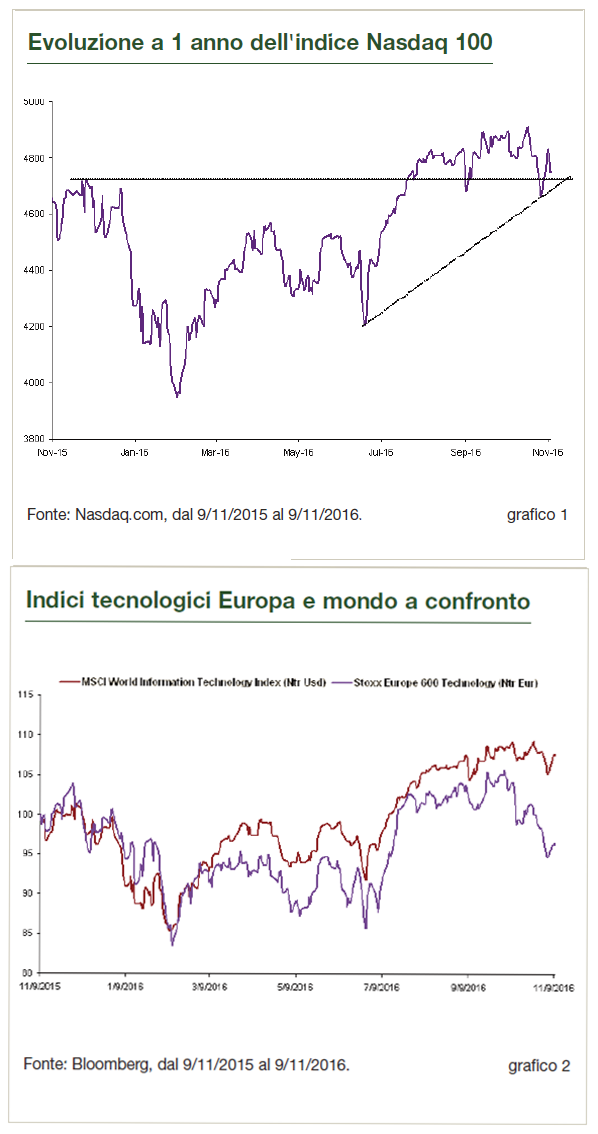

L’arrivo delle trimestrali americane era atteso soprattutto per chiarire lo stato di salute del settore tecnologico globale e americano. Si è arrivati a questo appuntamento, infatti, da un lato toccando i massimi del Nasdaq 100 (vedi grafico 1), ormai prossimo a raggiungere quota 5.000 punti, dall’altro con un rallentamento, nell’ultimo mese, della corsa dell’indice Msci World Information Technology e del Nasdaq stesso, cresciuti entrambi di circa un punto percentuale. La frenata del settore tecnologico è più chiaramente osservabile nel mercato europeo, dove si è avuto nell’ultimo mese un arretramento dell’indice Stoxx Europe 600 Technology (vedi grafico 2) di quasi due punti percentuali (-1,95%). La trimestrale maggiormente attesa era chiaramente quella di Apple, che pesa più del 12% all’interno dell’indice settoriale MSCI di riferimento. Gli investitori hanno potuto ricevere dai dati aziendali un primo riscontro circa l’andamento della domanda del nuovo iPhone 7. Nei giorni precedenti si erano alternate diverse analisi e indiscrezioni, con valutazioni totalmente divergenti circa gli ordini del nuovo prodotto. Oltre a ciò, ulteriori dubbi sul titolo erano legati ai dati poco incoraggianti diffusi dalla International Data Corporation riguardo al mercato degli smartwatch. Questo settore, infatti, dove Apple resta leader, ha visto nel terzo trimestre del 2016 un declino superiore al 50% negli ordinativi, rispetto al terzo trimestre dello scorso anno. I dati della trimestrale pubblicati dopo la chiusura dei mercati di martedì 25 ottobre hanno superato, anche se di poco, le stime degli analisti: il fatturato si è attestato a 46,90 miliardi di dollari, mentre gli utili per azione sono risultati pari a 1,67 dollari per azione, rispetto alle aspettative che prevedevano un dato pari a $1,65. Negli ultimi tre mesi, sono stati venduti 45,5 milioni di iPhone, mezzo milione in più del previsto. Sebbene la società resti molto fiduciosa in merito alle vendite del periodo natalizio, si tratta del terzo trimestre consecutivo in cui gli utili si riducono. Il dato più preoccupante, dopo la contrazione del 33% avuta nel trimestre precedente, resta comunque la riduzione del 29,8% nel trimestre sul mercato cinese, che ormai sembra preferire i prodotti delle società locali. Crescono, invece, le vendite in Europa (+3%) e Giappone (+10%), ma si riducono quelle sul mercato americano (-7%). Il titolo, così, dopo la pubblicazione dei dati, ha perso nell’after-hour più del 2%.

A finire sotto la lente degli analisti è stato anche l’andamento del titolo Samsung, a causa dei contraccolpi che il caos batterie dei Galaxy Note 7 – con la conseguente interruzione della produzione e il ritiro dal mercato – ha provocato. Si aspettava, infatti, per fine mese la pubblicazione dei dettagli degli utili del terzo trimestre, per comprendere l’effettivo impatto sui conti dei prodotti difettosi. Nelle settimane precedenti, Samsung si era vista costretta a ridurre il risultato operativo stimato per il terzo trimestre del 2016 dai 7.800 miliardi di won sudcoreani, annunciati il 7 ottobre, ai 5.200 miliardi soltanto cinque giorni dopo; il reddito operativo del terzo trimestre del 2015 era stato pari a 7.390 miliardi di won. Il titolo, tuttavia, non sembra essere stato influenzato dai problemi del Galaxy Note 7: ha toccato addirittura i suoi massimi storici il 7 ottobre, perso terreno i giorni successivi, ma recuperato forza da metà mese in poi. La spiegazione alla buona resistenza del titolo sul mercato di Seul può essere legata al fatto che la società sudcoreana, a differenza di Apple, presenta un business molto più diversificato, tanto che, secondo Nomura, nel 2017 i profitti legati alla divisione dei semiconduttori supereranno quelli connessi alle vendite di smartphone. Lo stesso business dei semiconduttori sembra essere cruciale per il prossimo futuro, poiché, come spiega un recente report di Morgan Stanley, sarà decisivo per il comparto della cyber security, mercato che ci si aspetta supererà i 60 miliardi di dollari nel 2016, e che potrebbe addirittura raddoppiare dal 2020. Alphabet, casa madre di Google, ha invece ottenuto risultati indubbiamente positivi nell’ultimo trimestre, e oltre le attese degli analisti. Gli utili per azione, previsti pari a 8,63 dollari, si sono attestati su quota $9,06, con l’utile netto cresciuto del 27% nell’ultimo anno. A sorprendere positivamente è il sempre maggiore utilizzo degli Ads da parte degli utenti su apparecchi smartphone, e la crescita costante di Youtube. Crescono del 39% su base annua anche gli “other revenue”, che attualmente includono i business più promettenti per il prossimo futuro, quale, per esempio, il settore del cloud computing. La voce “other bets”, che racchiude tutte le scommesse di Alphabet, fa invece segnalare una perdita operativa di 865 milioni di dollari: tra i progetti inclusi in questo gruppo occorre segnalare il rallentamento di Google Fiber, ovvero l’installazione di una banda ultra veloce in alcune aree metropolitane, mentre i progetti legati alla driverless car sembrano essere pronti per rappresentare una realtà indipendente. Dopo la pubblicazione dei dati, il titolo dell’azienda statunitense ha guadagnato l’1,30%, nell’afterhour. Gli Etf quotati su Borsa Italiana che consentono di esporsi direttamente ai settori tecnologici mondiali sono sei. Due riflettono le performance dell’indice settoriale globale Msci World Information Technology: il db x-trackers Msci World Information Technology Index Ucits Etf e il Lyxor Ucits Etf Msci World Information Technology, rispettivamente con una replica fisica completa e una sintetica di tipo “unfunded”. Due Etf a replica fisica sono promossi da ETF Securities: il Robo-Stox Global Robotics and Automation Go Ucits Etf, focalizzato su un settore innovativo composto da imprese operanti su tutta la catena del valore globale della produzione di robot fisici, software e tecnologia che consentono l’automazione, e l’Etfs Ise Cyber Security Go Ucits Etf, concepito per fornire un’esposizione ad aziende coinvolte principalmente nelle attività di sicurezza informatica. Altri due fondi a replica fisica di recente quotazione, promossi da BlackRock, sono l’iShares Automation & Robotics e l’iShares Digitalisation. Il primo consente di esporsi alle principali aziende che stanno creando innovazione tra diversi campi tecnologici, tra cui la robotica di produzione e la tecnologia indossabile. Il secondo, invece, rispecchia le performance di un sottogruppo di titoli azionari del settore della digitalizzazione, quindi di imprese small, mid e large cap che ottengono entrate significative dai segmenti quali la sicurezza informatica, il cloud computing e la tecnologia finanziaria. Oltre a questi fondi, gli investitori possono prendere esposizione al comparto tecnologico di specifiche regioni, quali Europa e Stati Uniti, tramite Etf settoriali su indici quali il ben noto Nasdaq 100 o forniti dai provider MSCI, S&P DJ e STOXX (vedi tabella 1). Nessuno di questi Etf prevede la copertura dal rischio di cambio Eur/Usd, eccento un fondo di Amundi, Euro Hedged.