Dopo l’introduzione delle normative europee. dieci anni di battaglie e un Albo unico che lo ha istituzionalizzato, la formula fee only potrebbe recuperare il tempo perduto. ln Italia i dati crescono ma resta ancora molta strada da fare.

Autonomi, indipendenti o fee only, che dir si voglia. Dal dicembre 2015, con l’istituzione dell'albo unico della consulenza finanziaria (e numerose battaglie) sono stati riconosciuti dall’organismo di vigilanza (OCF). Parliamo dei consulenti pagati a parcella, una forma introdotta già nel 2007 con MiFID, che ha rivoluzionato i mercati e gli operatori finanziari europei. Un tipo di figura molto diffusa, soprattutto nel mondo anglosassone.

ln Gran Bretagna, per esempio, gli Independent Financial Advisors si sono affermati da tempo e sarebbero oltre 18 mila (dati Financial Conduct Authority, 2019). In ltalia i numeri legati a questa professione stanno crescendo, come testimonia NAFOP.

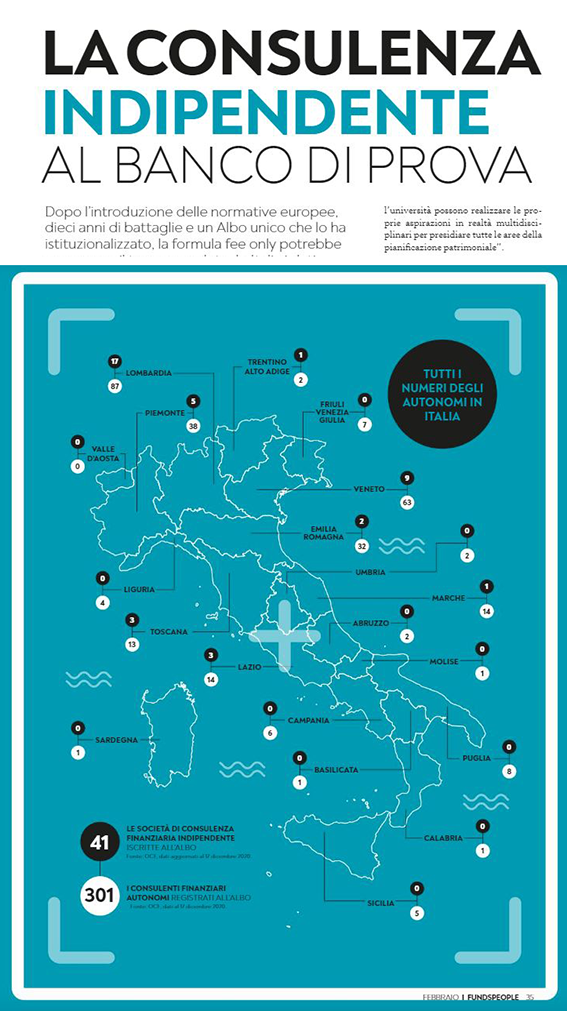

Ma la strada è ancora tutta in salita. A fronte degli oltre 51 mila consulenti finanziari abilitati all'offerta fuori sede l'elenco dei consulenti autonomi si ferma a poco più di 300 professionisti ed una quarantina di società. Il 75% degli autonomi opera principalmente in quattro regioni: Lombardia, Veneto, Piemonte ed Emilia-Romagna mentre tra le società SCF, il 55 per cento ha la propria sede in Lombardia e Veneto. "Chi lavora per le banche e per le reti ha una storia molto lunga nel nostro Paese, fino a due anni fa il posto in banca come venditore di prodotti finanziari e assicurativi era l'unico modo per poter entrare nel mondo finanziario ed interagire con gli investitori. Oggi tutto sta cambiando", spiega Luca. Mainò, vicepresidente AssoSCF, membro del board di NAFOP e cofondatore dl Consultique SCF. "Prendiamo i giovani. I ragazzi che ci seguono non sono interessati al posto fisso in banca o all’attività di agente porta a porta, ma sono attirati dalla libera professione offerta dalla consulenza indipendente e dopo l'università possono realizzare le proprie aspirazioni in realtà multidisciplinari per presidiare tutte le aree della pianificazione patrimoniale".

SERVE PIÙ CONSULENZA

Nell’anno del COVID-19, cresce il risparmio gestito e cresce anche la domanda di consulenza finanziaria con un +14% circa rispetto al 2019 (Rapporto Consob sulla ricchezza delle famiglie italiane - dicembre 2020) Un dato che riduce quindi i principali deterrenti alla consulenza stessa: la sfiducia e la mancata percezione del valore aggiunto di questo servizio. Gli investitori che si affidavano a gestori e consulenti nel 2019; erano il 30%, oggi sono diventati il 41%. Eppure, oltre il 40% di loro non sa nemmeno di pagare per il servizio di consulenza che riceve. E questo nonostante i costi siano l'unica variabile certa (e controllabile) "Consob ha evidenziato che circa la metà degli investitori italiani e disponibile a versare una parcella per il servizio di consulenza e nei prossimi anni è previsto che le masse sotto consulenza finanziaria passino dagli attuali circa 10 miliardi di euro a 500 miliardi di euro, sostanzialmente pari a. circa il 10% delle masse in gestione al sistema bancario e al sistema delle reti di distribuzione", dice Mainò. "Il consulente indipendente e diventato un 'fiduciario' dei cliente che lo assiste in tutte le decisioni di carattere finanziario e patrimoniale e anche nel passaggio generazionale: un supporto indipendente per raggiungere tutti gli obiettivi suoi e della sua famiglia".

Insomma, per la consulenza indipendente questa crescente richiesta di consigli da parte dei risparmiatori potrebbe essere un volano. “Con lo 'sdoganamento' anche nel nostro Paese della consulenza indipendente e la conseguente possibilità di accesso alla professione, che è stata bloccata solo in Italia per oltre dieci anni, stiamo assistendo ad una forte crescita della domanda da parte di varie tipologie di clientela, non solo affluent, high net worth e istituzionali come avvenuto sino ad ora, ma anche persone e famiglie con redditi e asset nella media. La maggiore visibilità e riconoscibilità del consulente indipendente e delle loro società aiuta naturalmente la crescita degli asset sotto advisory e consente agli investitori di individuare il proprio consulente magari dopo averne incontrati alcuni e aver fatto delle valutazioni personali”.

IL FUTURO DEL FEE ONLY

D'altronde l’aumento della trasparenza e la spinta del regulators verso una progressiva attenuazione dei conflitti di interesse nel settore finanziario ha iniziato un processo positivo per i risparmiatori. “Credo che MiFID 2 abbia contribuito in maniera determinante allo sblocco del nostro Albo e a far partire il modello fee-only. Abbiamo sciupato oltre dieci anni ma ora possiamo recuperare il tempo perduto, i segnali sono visibili a tutti", afferma con entusiasmo l’esperto. Dopo anni di stallo, il 2020 sembra aver dato una scossa a questa forma di consulenza 'pura' ma c’è ancora molta strada da fare, se ci si vuol mettere al passo con i colleghi delle reti e delle banche. “Il mercato è partito adesso e molti operatori si stanno avvicinando adesso. E nella maggior parte dei casi si tratta di persone senior; nelle banche ci sono consulenti consapevoli di non poter beneficiare a lungo di rendite di posizione, spinti dal desiderio di dare il meglio ai propri clienti.

Oggi assistiamo però anche all’arrivo di nuove società create da giovani entusiasti e desiderosi di far conoscere la vera consulenza ad un ampio pubblico. Noi formiamo servizi a oltre l’80% dei consulenti indipendenti e al 60% delle società iscritte all’Albo", continua Mainò.

E per il futuro? “Attraverso la piattaforma IFAnet abbiamo messo a disposizione la ricerca esclusiva del nostro Ufficio Studi e i software con i quali si semplificano le procedure di compliance e le varie fasi del processo di consulenza. Stiamo rilasciando ai consulenti un sistema innovativo di Digital Remote Identification per l'acquisizione dei clienti a distanza in conformità con la normativa antiriciclaggio e per l’organizzazione di video call criptate, per la tutela della privacy del cliente".

Silvia Ragusa • Funds People