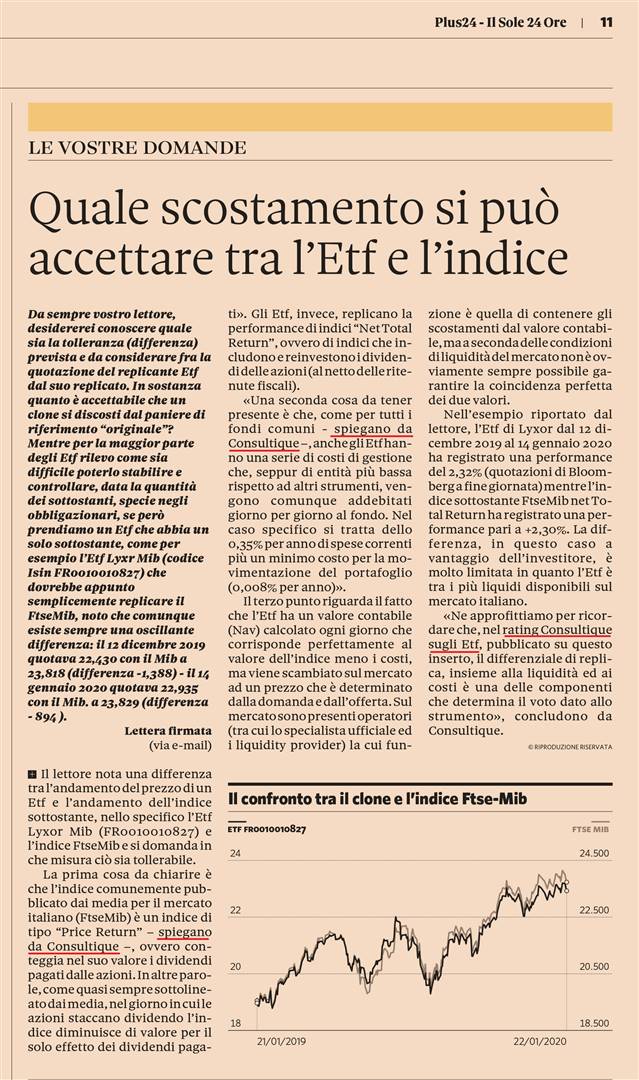

Da sempre vostro lettore, desidererei conoscere quale sia la tolleranza (differenza) prevista e da considerare fra la quotazione del replicante Etf dal suo replicato. In sostanza quanto è accettabile che un clone si discosti dal paniere di riferimento “originale”? Mentre per la maggior parte degli Etf rilevo come sia difficile poterlo stabilire e controllare, data la quantità dei sottostanti, specie negli obbligazionari, se però prendiamo un Etf che abbia un solo sottostante, come per esempio l’Etf Lyxr Mib (codice Isin FR0010010827) che dovrebbe appunto semplicemente replicare il FtseMib, noto che comunque esiste sempre una oscillante differenza: il 12 dicembre 2019 quotava 22,430 con il Mib a 23,818 (differenza -1,388) - il 14 gennaio 2020 quotava 22,935 con il Mib. a 23,829 (differenza - 894). Il lettore nota una differenza tra l’andamento del prezzo di un Etf e l’andamento dell’indice sottostante, nello specifico l’Etf Lyxor Mib (FR0010010827) e l’indice FtseMib e si domanda in che misura ciò sia tollerabile.

La prima cosa da chiarire è che l’indice comunemente pubblicato dai media per il mercato italiano (FtseMib) è un indice di tipo “Price Return” – spiegano da Consultique –, ovvero conteggia nel suo valore i dividendi pagati dalle azioni. In altre parole, come quasi sempre sottolineato dai media, nel giorno in cui le azioni staccano dividendo l’indice diminuisce di valore per il solo effetto dei dividendi pagati». Gli Etf, invece, replicano la performance di indici “Net Total Return”, ovvero di indici che includono e reinvestono i dividendi delle azioni (al netto delle ritenute fiscali).

«Una seconda cosa da tener presente è che, come per tutti i fondi comuni - spiegano da Consultique –, anche gli Etf hanno una serie di costi di gestione che, seppur di entità più bassa rispetto ad altri strumenti, vengono comunque addebitati giorno per giorno al fondo. Nel caso specifico si tratta dello 0,35% per anno di spese correnti più un minimo costo per la movimentazione del portafoglio (0,008% per anno)».

Il terzo punto riguarda il fatto che l’Etf ha un valore contabile (Nav) calcolato ogni giorno che corrisponde perfettamente al valore dell’indice meno i costi, ma viene scambiato sul mercato ad un prezzo che è determinato dalla domanda e dall’offerta. Sul mercato sono presenti operatori (tra cui lo specialista ufficiale ed i liquidity provider) la cui funzione è quella di contenere gli scostamenti dal valore contabile, ma a seconda delle condizioni di liquidità del mercato non è ovviamente sempre possibile garantire la coincidenza perfetta dei due valori.

Nell’esempio riportato dal lettore, l’Etf di Lyxor dal 12 dicembre 2019 al 14 gennaio 2020 ha registrato una performance del 2,32% (quotazioni di Bloomberg a fine giornata) mentre l’indice sottostante FtseMib net Total Return ha registrato una performance pari a +2,30%. La differenza, in questo caso a vantaggio dell’investitore, è molto limitata in quanto l’Etf è tra i più liquidi disponibili sul mercato italiano.

«Ne approfittiamo per ricordare che, nel rating Consultique sugli Etf, pubblicato su questo inserto, il differenziale di replica, insieme alla liquidità ed ai costi è una delle componenti che determina il voto dato allo strumento», concludono da Consultique.