The Cryptonomist ha intervistato il team di Consultique, azienda italiana con sede a Verona che si occupa di consulenza finanziaria indipendente. L’azienda ogni anno organizza il famoso evento FeeOnly Summit su questi argomenti e pian piano si sta anche interessando al mondo crypto. Per questo abbiamo deciso di scambiare quattro chiacchiere con il loro team per capire come sta andando il mercato finanziario e qual è la correlazione con il mercato delle criptovalute.

Cosa ne pensate dell’andamento del Bitcoin negli ultimi mesi?

Il momento di mercato è molto particolare poiché alle dinamiche proprie delle criptovalute si deve sommare il contesto generale dei mercati finanziari. Negli ultimi due mesi la volatilità del mercato azionario, e del segmento tecnologico in particolare, è stata elevata, con due fiammate ad inizio dicembre e in questi giorni. Storicamente possiamo vedere come picchi di volatilità sui mercati azionari (che solitamente sono associati a storni degli indici) si ritrovano anche nelle criptovalute e nel Bitcoin in particolare. Questo ci dice che durante i periodi di risk-off, cioè quando gli investitori hanno paura delle prospettive future, anche il mondo crypto vede un deflusso di capitali.

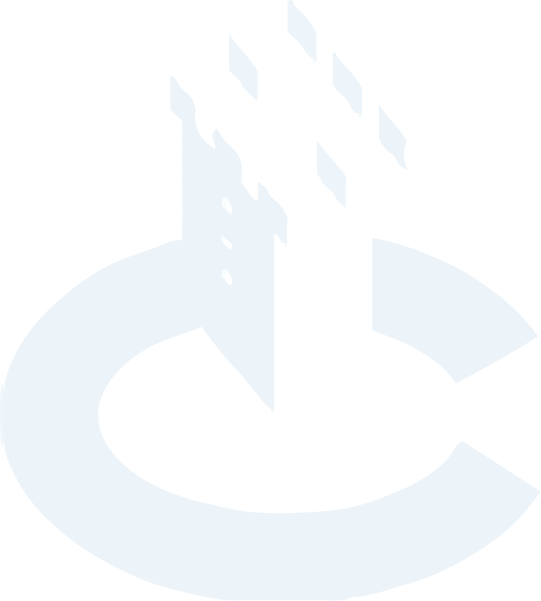

Nel grafico in figura 1 possiamo osservare ad esempio il periodo di fine Marzo 2020 (crisi Covid) dove sia il mercato azionario che il Bitcoin registrano uno spike rilevante, che è corrisposto a storni importanti sui prezzi. Qualcosa di simile si osserva anche ad inizio 2018, quando uno storno sul mercato azionario si rispecchia anche nei corsi del Bitcoin. Tuttavia, nella seconda parte del 2017 Bitcoin registra valori di volatilità molto elevati in fase di pump (nell’anno è passato da 1.000 dollari fino a 20.000), nonché nel dump di Dicembre 2017 che non hanno corrispondenza nei mercati azionari.

Nel 2019, invece, il Bitcoin ha registrato almeno 4 picchi di volatilità elevata, che non hanno avuto sostanzialmente alcun riscontro sui mercati azionari, rimasti su livelli di volatilità eccezionalmente bassi per tutto l’anno. Si può notare, peraltro, che la volatilità sul breve termine “normale” del mercato azionario è intorno al 20% su base annualizzata, mentre quella del Bitcoin risulta sostanzialmente pari al doppio (40% su base annualizzata). Dal nostro punto di vista è molto importante separare la normale decorrelazione del bitcoin rispetto alle altre asset-class (azionario, obbligazionario e materie prime) dagli accadimenti nei periodi di tensione poiché possiamo si definire le criptovalute come un elemento decorrelante ma non come una protezione del portafoglio.

Infatti, la percezione riguardo alla correlazione tra mercati azionari e bitcoin è ampiamente falsata dal fatto che ci si concentra per fattori di emotività sui momenti di maggior crescita o maggior calo, ovvero proprio quando tutti gli investitori sono guidati da estremo ottimismo (FOMO) oppure da estrema paura, e questo in modo trasversale a tutte le alternative di investimento.

Per quanto riguarda l’andamento specifico del Bitcoin nell’ultimo periodo vanno tenute in considerazione anche le componenti legate alle tensioni geopolitiche in alcuni paesi chiave per il mining e del costo dell’energia. Di conseguenza, ad una situazione delicata dal punto di vista specifico delle criptovalute si è aggiunto un deleveraging generale dei rischi degli investitori.

Cosa ne pensate del Bitcoin come riserva di valore?

Molti analisti parlano del Bitcoin come il sostituto digitale di ciò che attualmente rappresenta l’oro nel mondo finanziario, ovvero una riserva di valore. Questo poiché il meccanismo di creazione dei bitcoin assicura una dinamica deflazionistica, un po’ come l’estrazione di oro tradizionale. Siamo in un periodo in cui si osserva un’inflazione molto sostenuta (7% negli USA) che sta spingendo le Banche Centrali a fermare la politica espansiva e la produzione di moneta degli ultimi anni. Tuttavia, mentre l’oro ha quantomeno conservato il suo valore, il Bitcoin ha registrato perdite importanti.

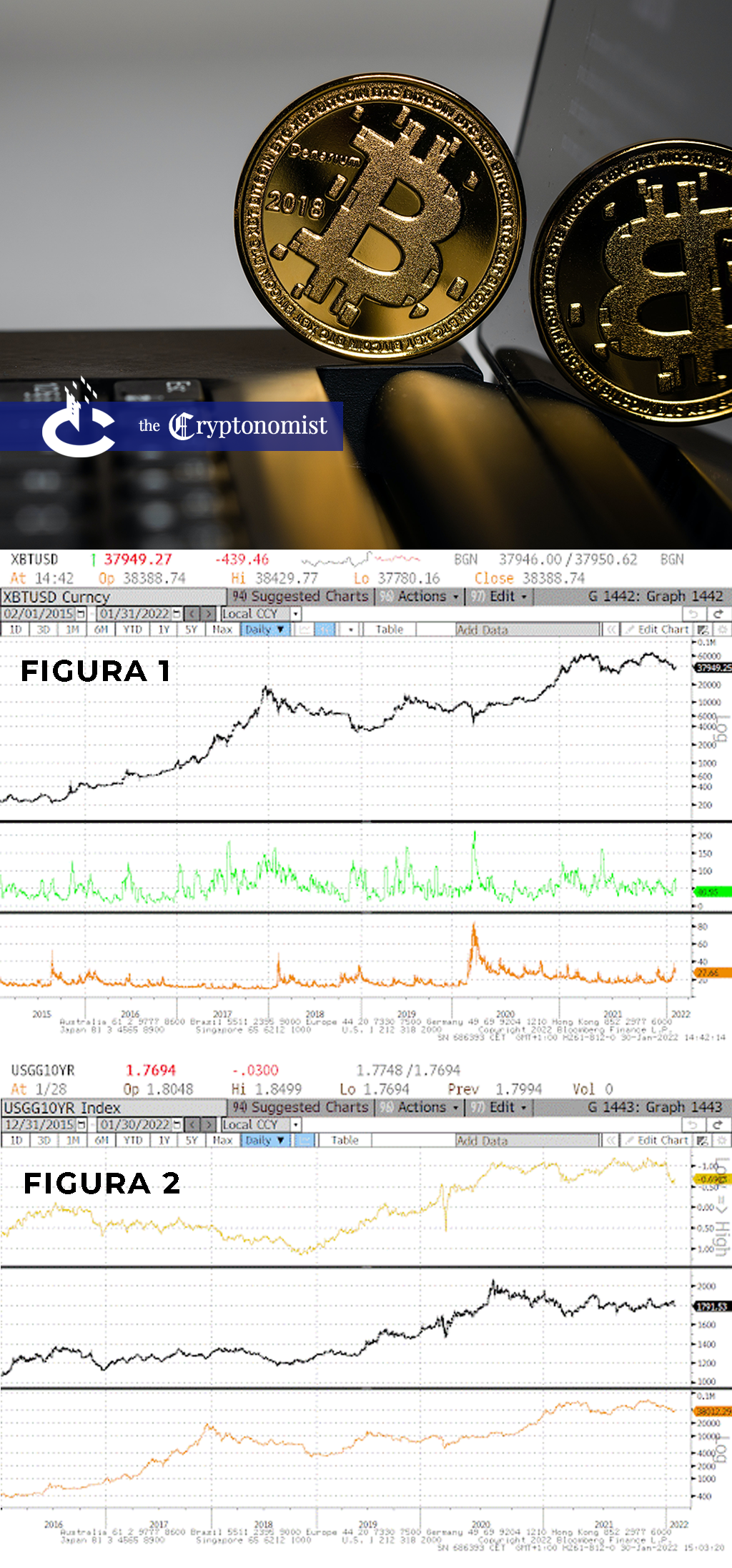

Inoltre, come si può chiaramente osservare dalla figura 2 l’oro fisico ha una chiara correlazione (inversa, si noti che il primo grafico ha l’asse y invertito) con i tassi reali US, ovvero quando i tassi reali (ovvero al netto dell’inflazione attesa) diminuiscono l’oro si incrementa di valore.

Il senso di questa correlazione è abbastanza chiaro: l’oro (come il bitcoin) non paga interessi, pertanto quando i titoli di stato USA pagano un interesse maggiore rispetto all’inflazione attesa, detenere l’oro è sconveniente e lo è tanto maggiormente quanto più gli interessi reali sono più elevati; al contrario quando gli interessi reali diminuiscono o addirittura diventano negativi, conviene detenere oro.

Rileviamo che è presto per trovare traccia di questo andamento sul grafico del Bitcoin, segno che gli investitori in generale non considerano (ancora?) il Bitcoin come un’attività di riserva del valore contro l’inflazione. È infatti abbastanza chiaro che l’oro ha acquisito nel tempo questa funzione per un mix di caratteristiche intrinseche (rarità, durevolezza e duttilità) e di elementi culturali (dapprima nelle religioni antiche e poi nell’economia, come moneta ed ancora oggi, al di fuori del gold standard poiché le banche centrali detengono ampie riserve proprio in oro).

Il Bitcoin ha le caratteristiche intrinseche necessarie per costituire una riserva di valore, ma non ha (ancora?) gli elementi culturali, che poi costituiscono la fiducia da parte del più ampio pubblico.

Se in caso di eventi catastrofici, come la perdita totale di fiducia nel sistema finanziario, potrebbe il Bitcoin costituire una forma di conservazione di valore, rimangono molti dubbi sul fatto che possa costituire un efficace copertura dall’inflazione.

In molti contesti più problematici, invece, costituisce un approdo più sicuro. Si pensi ad esempio alla svalutazione della Lira Turca a causa dell’iperinflazione e delle discutibili politiche monetarie della banca centrale turca. In questi casi il bitcoin, come l’oro o le valute forti (Euro, Dollaro, Yen) avrebbero costituito una buona riserva di valore per i cittadini turchi che vi avessero investito.

Rimaniamo in attesa di testare le capacità del Bitcoin in un prossimo futuro nel caso in cui dovesse permanere un periodo di inflazione sostenuta.

Quale ruolo vedete per le criptovalute come forma di investimento?

Data l’evoluzione del mercato crypto negli ultimi anni è diventato impossibile ignorare questo mondo, ed un consulente finanziario indipendente, slegato da logiche commerciali di vendita, deve imparare a conoscere questo segmento di mercato.

Inoltre, per gli investitori che hanno un profilo di rischio tale da consentire un sereno investimento in strumenti ad elevato rischio, una componente di criptovalute in portafoglio è una possibilità in grado di incrementare il rendimento atteso sul lungo periodo.